DW คือ ใบสำคัญแสดงสิทธิอนุพันธ์ (Derivative Warrants) ซึ่งโดยทั่วไปจะเรียกสั้นๆ ว่า DW เป็นตราสารที่ผู้ออกให้สิทธิกับผู้ซื้อในการซื้อหุ้นอ้างอิง (ในราคา จำนวน และเวลาที่กำหนดในอนาคต) ผู้ออก DW เป็นบุคคลที่สาม อาจพูดง่ายๆ ว่า DW มีลักษณะเหมือน Warrants ที่ซื้อขายในตลาดหลักทรัพย์ แต่มีความแตกต่างกันที่ผู้ออก ไม่ใช่เจ้าของบริษัทหุ้น เหมือนกับ Warrant ซึ่งบุคคลดังกล่าวต้องได้รับอนุญาตจากสำนักงาน ก.ล.ต.

บุคคลที่ได้รับอนุญาตจากสำนักงาน ก.ล.ต. จะต้องมีคุณสมบัติดังนี้คือ

1. เป็นบริษัทที่ได้รับอนุญาตให้ประกอบธุรกิจตราสารอนุพันธ์

2. มีทุนจดทะเบียนชำระแล้วไม่น้อยกว่า 200 ล้านบาท และมีอัตราเงินกองทุนสภาพคล่องสุทธิต่อหนี้สิน ทั่วไปไม่น้อยกว่าร้อยละ 7

3. มีอันดับความน่าเชื่อถือ ตั้งแต่ BBB- ขึ้นไป

4. ไม่เป็นบุคคลภายในของบริษัทที่ออกหุ้นอ้างอิง

5. ไม่เคยมีประวัติผิดนัดชำระหนี้จากการใช้สิทธิ DW

6. ผู้บริหารและผู้มีอำนาจควบคุม ไม่อยู่ในรายชื่อควบคุมของสำนักงาน ก.ล.ต.

ประเภทของ DW มี 2 ประเภทคือ

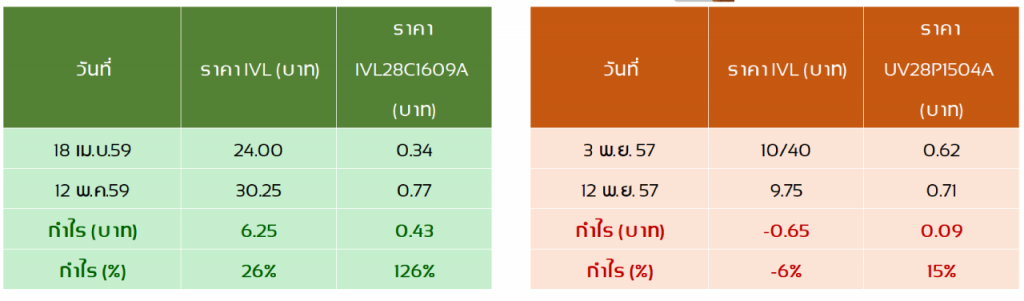

1. Call DW (C) ใช้เพื่อเก็งกำไรว่าหุ้นจะปรับตัวขึ้น เช่น IVL28C1609A

– สิทธิในการซื้อ Call DW

– สิทธิในการซื้อหุ้นอ้างอิง

– ลงทุนใน Call DW เมื่อมีมุมมองว่าหุ้นอ้างอิงจะปรับตัวขึ้น

– มูลค่า Call DW จะเพิ่มขึ้นเมื่อราคาหุ้นเพิ่มขึ้น

2. Put DW (P) ใช้เพื่อเก็งกำไรว่าหุ้นจะปรับตัวลง เช่น UV28P1504A

– สิทธิในการขาย Call DW

– สิทธิในการขายหุ้นอ้างอิง

– ลงทุนใน Call DW เมื่อมีมุมมองว่าหุ้นอ้างอิงจะปรับตัวลดลง

– มูลค่า Call DW จะเพิ่มขึ้นเมื่อราคาหุ้นลดลง

ชื่อย่อสัญญา

เป็นตัวอย่างชื่อย่อสัญญา

เป็นตัวอย่างชื่อย่อสัญญา

– PTT คือ หุ้นอ้างอิง กรณีที่หุ้นอ้างอิงมีชื่อสั้นกว่า 4 ตัวอักษร ใช้ชื่อนั้นได้เลย เช่น PTT แต่ถ้ากรณีที่หุ้นอ้างอิงมีชื่อยาวกว่า 4 ตัวอักษร ให้คงไว้เฉพาะอักษร 4 ตัวแรก เช่น หุ้น BANPU จะใช้เพียง BANP

– 01 คือ หมายเลขผู้ออก DW (01 = หลักทรัพย์บัวหลวง)

– C คือ ประเภทของ DW (C = Call DW, P = Put DW)

– 1702 คือ ปีและเดือนที่ซื้อขายสุดท้าย (1702 หมายถึง DW ที่ซื้อขายเดือนสุดท้ายเดือนกุมภาพันธ์ 2017)

– A คือ หมายถึงรุ่นที่ออก (Series) โดยใช้สัญลักษณ์ A-Z

วิธีการเลือกหุ้น DW

– อายุคงเหลือของ DW โดยทั่วไปถ้า DW มีอายุคงเหลือน้อยเกินไป เช่น มีอายุต่ำกว่า 1 เดือน จะมีความเสี่ยงที่สูงจากการลดลงของมูลค่าทางเวลา* ที่มากกว่า DW ที่อายุคงเหลือมากกว่า แต่ถ้าเลือก DW ที่อายุคงเหลือมากเกินไปก็จะส่งผลให้อัตราทดต่ำไปด้วย ซึ่งจะไม่เหมาะกับการเก็งกำไรระยะสั้น (*มูลค่าทางเวลา กับ วันหยุดเสาร์-อาทิตย์ https://www.thaiwarrant.com/th/knowledge/articlesdetail.asp?id=51)

– อัตราทดของ DW สำหรับ DW ที่มีอัตราทดสูงจะส่งผลให้ได้ผลตอบแทนเป็นสัดส่วนที่มากกว่า แต่ถ้ามองผิดทางก็มีโอกาสขาดทุนได้มากกว่าด้วย

การซื้อขาย DW

– เสนอขายตรงต่อประชาชนทั่วไป หรือ IPO การซื้อด้วยวิธีนี้จะทำเหมือนกับการจองซื้อหุ้นใหม่

– การซื้อขาย DW ในตลาดหลักทรัพย์ ซึ่ง DW จะถูกจัดไว้ในหมวดใบสำคัญแสดงสิทธิอนุพันธ์

ความเสี่ยงในการซื้อขาย DW

– กรณีที่คาดการณ์ราคาของหุ้นอ้างอิงผิดทาง

– กรณีที่ราคาของหุ้นอ้างอิงอยู่กับที่ แล้วราคาของ DW ลดลงด้วยมูลค่าทางเวลา

– ความเสี่ยงอยู่ที่ ผู้ออกและเสนอขาย (issuer) ของ DW นั้น เนื่องจากเป็นบุคคลที่สามที่ไม่ได้เป็นเจ้าของหุ้น แต่มีภาระที่จะต้องรับผิดชอบในการส่งมอบชำระเงินส่วนต่างให้แก่ผู้ลงทุนที่ใช้สิทธิ หาก issuer มีฐานะการเงินไม่ดี ส่งผลต่อผู้ลงทุนอาจเสี่ยงต่อการไม่ได้รับเงิน

การส่งมอบ

DW ส่งมอบเป็นเงินสด ตามอัตราใช้สิทธิแต่ละตัว ไม่สามารถแปลงสิทธิเป็นหุ้นแม่ได้

การลงทุนใน DW จะเป็นประโยชน์อย่างยิ่งต่อผู้ลงทุนที่เข้าใจหลักการตัดสินใจลงทุน และความเสี่ยงที่จะเกิดขึ้นอย่างแท้จริง ดังนั้น ผู้ลงทุนจึงควรศึกษาและทำความเข้าใจ DW ให้ดีก่อนเริ่มลงทุน พิจารณาสถานะทางการเงินของตนเองว่ามั่นคงเพียงพอสำหรับ รองรับความเสี่ยงที่จะเกิดขึ้น ได้มากน้อยเพียงใด และเลือกกลยุทธ์การลงทุนที่เหมาะสม กับตนเอง